【総合商社】25年3月期第3四半期決算分析②三菱商事

どうも、ドチです🐱

5大商社各社の25年3月期上半期決算分析をシリーズでお送りしております✏️

2発目は本日2/6(木)に公表した♦️三菱商事♦️ですね✨

1発目の三井物産の分と同日の投稿になってしまいました🙏💦

あと、、同じ2/6(木)に発表した伊藤忠ファンには申し訳ないですが、、

やっぱ未だ総合力で業界No.1にすわる三菱商事が優先って感じです👑

当ブログの読者さんはどうしても三菱商事のファンの方が1番多いようで(特に投資家さん💹)

さて、同社は上半期ですでに6,181億円(進ちょく率65%)と、かなり順調なペースで進んでました💰

ただ、、前回の同社分析記事を書いたあとに思ったのは、、

🐱 (う〜ん、でも9,500億円の期初計画は据え置きで、進ちょく率65%なのに上方修正がないのは気になる・・・)

でした。

そんな気になる同社の第3四半期決算、今回はどうだったか⁉️

本記事ではそんな三菱商事の決算資料の内容と見どころを解説していきます✏️

それでは早速見ていきましょう🚀(記事の長さ:少し長め🙏💦(3-4分程度))

※なお、本記事で引用されている情報は、断りがない限り全て同社のHP上に記載のものです👍

目次

- 決算主要数字まとめ💹

- 注目すべき点🔍👁

1. 決算主要数字まとめ💹

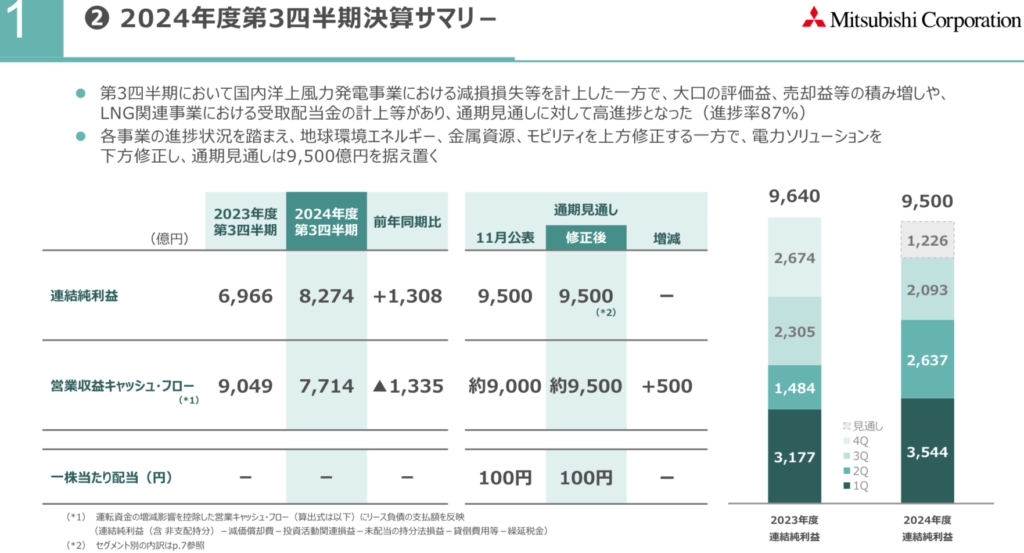

まずは同社の決算内容サマリーを見てみましょうか📄

累計実績も通期予想も、やはり三井物産は上回ってきましたね💰💰💰

- 累計の純利益は8,274億円(←23年3月期上半期の9,558億円に次ぐ史上2番目❗️進捗率も驚異の87%)。ただし、通期予想は9,500億円で据え置き…💰

- 営業収益CFも7,714億円とかなり高水準を維持

- 配当は100円/株を維持(近年の、他商社比較でケタ違いとも言える株主還元をやってきた三菱だけに、投資家さんとしては・・😄💦って感じか⁉️)

さすが三菱商事、三井物産、伊藤忠商事のとどかなかった7,000億円をどころか、8,000億円すら超えてきました✨

さあ、そんな王者の第3四半期決算ですが、

投資家さんからしたら、、

投資家A👨🦳「純利益で8,300億円近くまできてもう87%まできたのに、、9,500億円からの上方修正が無いだと⁉️」

投資家B👨🦳「営業収益CFは+500億円してるぞ⁉️純利益はなぜ据え置きなんだ⁉️」

そんな声が多くありそうな内容です。

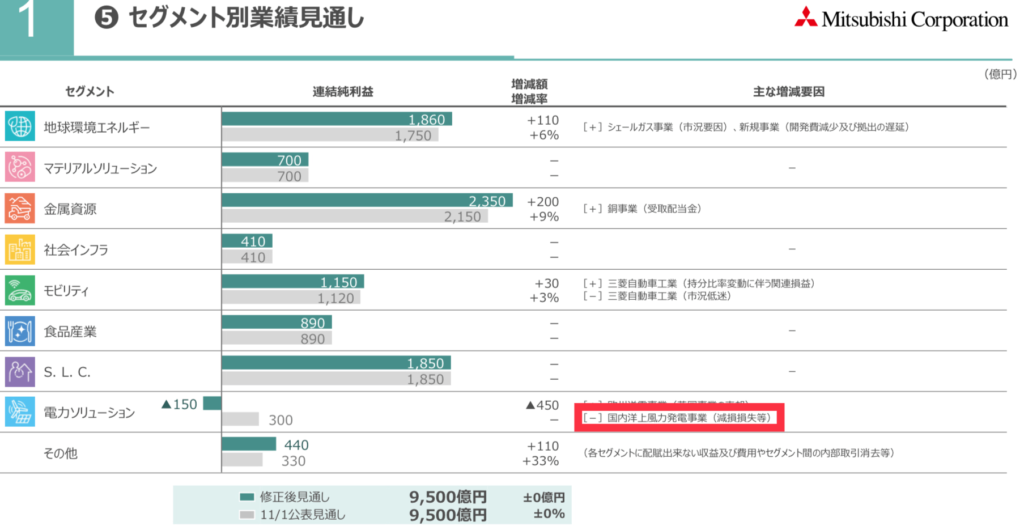

…まあ、、なんたってコレが目立ちましたよね💦👇

国内洋上風力発電事業の減損522億円☠️

くりかえしますが、営業収益CFは+500億円なのです。

減損はキャッシュアウトがともなう処理ではないので、事業で稼ぐ力はあまり変わってない、と🖐️

ということで、この減損のせいで1兆円利益企業返り咲きは遠のいた、って話なんでしょうね〜♦️💦💸

この国内洋上風力発電事業をふくむ再エネ事業にかんしては次章でもふれるとして、

それ以外の決算説明資料を、もう一度見てみます🔍

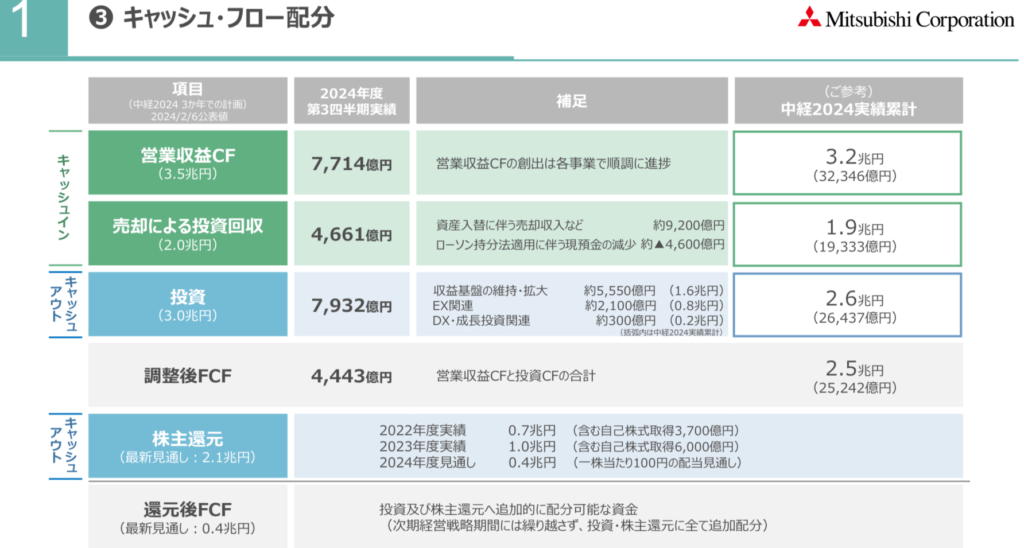

営業収益CFは三井物産に負けちゃっており、、

資産入替による投資回収でも、なんと三井物産とほぼピッタリ同じ(🔥三菱4,661億円🆚4,660億円三井🔥)

って感じなんですよ☝️

三菱現役社員👱♂️「マジか…ついに三井物産に負けるのか…」

いえ、ちょっとその部分をよ〜くよ〜く見てみると、

「ローソン持分法適用に伴う現預金の減少約4,600億円」🏪

って書いてありますよね〜。

これは、コレまで連結子会社で、ローソン事業の保有する現預金を100%取り込んでたものを、

出資比率を下げて持分法適用会社化したことによりカウントしなくなったことによる調整、的な意味合いだと思われ、

つまりは、一時期的な処理の側面が強く、

実質的にはそれを加味しない、「約9,200億円」が同社の資産入替によるキャッシュインの規模と考えてよさそう🧐

少し乱暴かもですが、そう考えたら三井物産の倍✌️

やはり、かなり資産入替をガンガンやってキャッシュ作って株主還元と成長投資を進めるスタンスであり、

業界の先駆者であることには変わりないです✨♦️✨

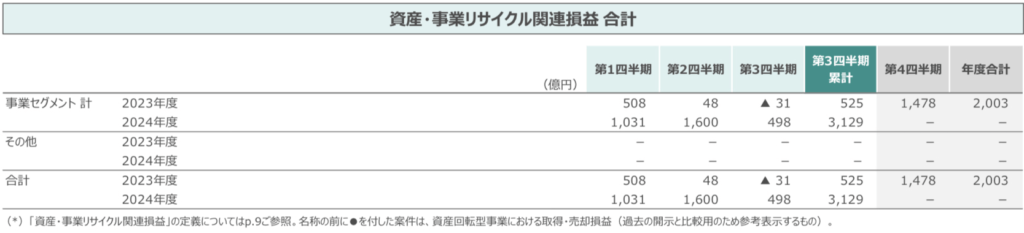

ちなみに、今度はキャッシュでなく売却益で見ると…⬇️

前年度の同時期よりも+2,600億円も多く利益を出してます💰

さて、次の章では、

- 今回、良くない意味で注目を浴びることになった、同社の再エネ発電事業ってどんな感じなのか⁉️

- トップを走り続ける上での不安要素をあげるとすればどのへんにありそうか⁉️

という視点で見ていきましょう👁

2. 注目すべき点🔍👁

前章の最後にのべた点について、まずは1点目の再エネ事業にかんして、カンタンに解説していきます🎤

①再エネ電力事業💡

三菱商事は、今期を最終年度とする中期経営計画の中で、EXへの投資を重点分野においてきました。

一応、「EX = エナジートランスフォーメーション」であり、カーボンニュートラル社会への移行をすることですね☝️

ご想像のとおり、今回減損を出したような再エネ事業ってその目玉案件なわけですよ。

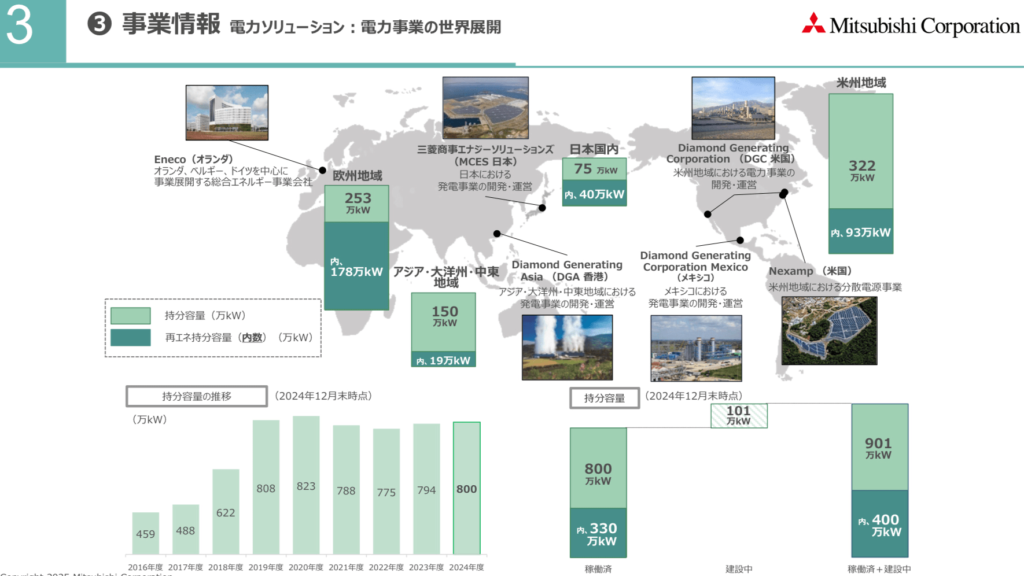

ここで、おさらい的に他商社の電力事業をカンタンに紹介します👇

- 総合商社の中で電力事業と言えば丸紅(持分発電容量は約11.4GW、24年3月末時点)であり、業界第2位として三井物産(同約9.7GW、24年12月末時点)が続く

- 三菱商事は業界3位の8GW(24年12月末時点)だが、注目すべきはその内の再エネ比率

- 丸紅は不明(←💢💦)、三井が33%という状況の中、三菱はすでに41%を達成

というのがトップ3商社の事情でした。

電力畑を長く歩んできた中西社長の強いリーダーシップで、他商社を一気に引き離し、

ガンガン進めてきた再エネへの投資での減損。う〜ん苦い・・💡💦

(参考)中西社長経歴(同社HPより)

https://www.mitsubishicorp.com/jp/ja/about/bmembers/knakanishi.html

やはり再エネ関連で最初から儲けるってことの難しさを感じずにはいられません。

こちらの右下にもありますが、建設中の案件でも再エネがあるようですね。

同じことが起こらないように祈るばかりです🙏

さて、次は2点目の「不安要素」の話ですね。

ズバリ、、「原料炭」です👇

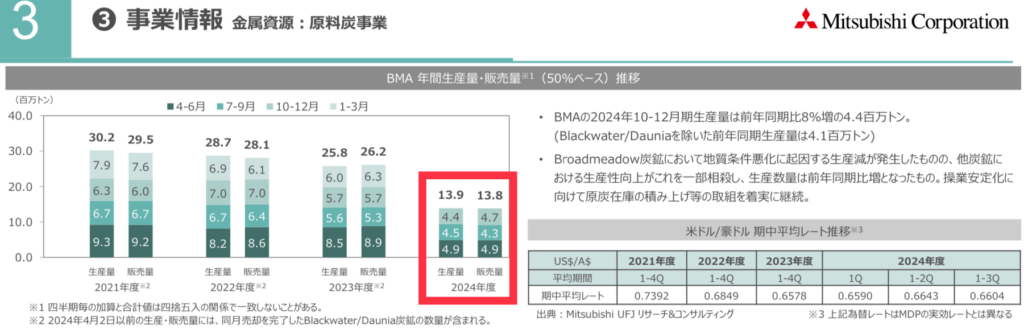

②原料炭事業⛏️

これまで、同社の稼ぎ頭である金属資源本部の、1番稼ぐ商材であり続けてるのがこの原料炭事業です🪨

今回の資産入替で、持分権益量が、、ナントこんなにも減ってしまうんです⤵️

・・・約半分⤵️

一時的な売却益は今期で1,000億円出しましたが、

これが今後の金属資源本部の事業益にどれくらいの影響が出てくるのでしょうか⁉️

もちろん、各鉱山の生産コストやロジコストなどワカリマセン🤷♀️💦

なので、とりあえずご参考として、以下に過去3年度分の、同社の原料炭事業の利益(≒ 100%子会社で原料炭を中心とした金属資源への投資会社のMitsubishi Development Pty. Ltd.の利益)を紹介します👇

22年3月期 : 2,706億円

23年3月期 : 3,732億円

24年3月期 : 1,902億円

・・・キョーレツすぎる🔥

この3年間で合計8,340億円。。こんだけ稼ぐ事業での権益量が半分くらいになるって話なのです。

この点、ワタシとしてはけっこう無視できない点だと思っています🐱

同じ資源に強い商社として、やはり三井物産があげられますが、同社は鉄鉱石が稼ぎ頭ですよね。

その鉄鉱石から製鉄するプロセスで原料炭が使われる構図です。

「鉄」自体の需要が世界から一気に小さくなることはあまり考えられない一方で、CO2排出量を少なくするために炭を使わない製鉄の需要は伸びるハズです。

ということは、、同じ金属資源本部でも、鉄鉱石に依存する三井物産より、原料炭に依存してきた三菱商事の方が、今後の見通しは不利と言わざるを得ないんです。

ーーーーーー

いかがでしたでしょうか❓

さて、次回の記事は、三菱商事と同じ2/6(木)に発表した伊藤忠商事です。

毎年度、年度はじめに置く通期予想値からほぼ変わらない純利益を叩き出す同社ですが、

3大商社で唯一、8,800億円より上方修正となるのか⁉️💵

伊藤忠ファンにとっては乞うご期待って感じです👍

ご要望やご質問、その他お問合せ事項などあれば、お気軽に当ブログのお問い合わせフォームか、

もしくはX(旧Twitter)へDM下さい🖐お待ちしてま〜す。